티스토리 뷰

목차

5월은 어린이날, 어버이날이 있는 가정의 달이기도 하지만, '종합소득세'를 신고해야 하는 달이기도 합니다.

이미 종합소득세를 신고하신 분들도 계시겠지만, 아직까지 신고하지 못하신 분들도 계실 텐데요.

오늘은 어떤 경우에 종합소득세를 신고해야 하는지, 신고 대상과 종합소득세 세율 및 가산세에 대해 알아보겠습니다.

종합소득세 신고 대상

종합소득세 신고 대상에 해당하는 분들은 아래 버튼에서 종합소득세를 신고 및 납부하시기 바랍니다.

종합소득세는 개인이 작년 한 해 동안 사업활동을 통해 벌어들인 소득을 종합하여 납부하는 세금입니다.

지난 1년간 아래 신고 대상 소득이 발생하였다면, 해당 소득을 합산하여 올해 종합소득세를 신고하셔야 합니다.

① 사업소득

- 사업체를 운영하면서 번 총수입금액(매출)에서 필요경비를 차감한 소득

- 사업자등록 하지 않은 프리랜서의 소득도 사업소득에 해당

- 부동산 임대소득

② 근로소득

- 근로자가 자신의 직무, 기술, 노동 시간 등을 제공하고 그 대가로 받는 소득 (월급 등)

③ 연금소득

- 공적연금(국민연금 등)·사적 연금(개인연금, 퇴직연금 등)으로 정기적으로 받는 소득

④ 기타소득

- 강연료, 원고료, 상금, 저작권료, 복권 당첨금, 사례금, 보상금 등 일시적으로 발생한 소득

⑤ 이자소득

- 금융기관의 예금, 적금 등 이자, 타인에게 돈을 빌려주고 받은 이자

⑥ 배당소득

- 주식이나 펀드 등의 투자에서 발생하는 이익 배당금

1) 종합소득세를 신고하지 않아도 되는 경우

▶ 근로소득만 있는 자로서 연말정산을 한 경우

▶ 직전 과세기간의 수입금액이 7,500만 원 미만이고, 다른 소득이 없는 보험모집인·방문판매원 계약배달 판매원의 사업소득으로서 소속회사에서 연말정산을 한 경우

▶ 퇴직소득과 연말정산대상 사업소득만 있는 경우

▶ 비과세 또는 분리과세되는 소득만 있는 경우

▶ 연 300만 원 이하인 기타소득이 있는 자로서 분리과세를 원하는 경우 등

2) 종합소득세를 신고해야 하는 경우

▶ 프리랜서로 일하는 경우(사업소득: 3.3% 원천징수)

▶ 사업소득(부동산 임대소득 포함)이 있는 경우

▶ 근로소득만 있는 근로자가 연말정산을 하지 않은 경우(해당연도에 다니던 직장을 퇴직한 후 해당연도 안에 다시 새 직장을 구하지 않은 중도 퇴직자 포함)

▶ 2군데 이상에서 근무하고 해당 근로소득을 합산하여 연말정산을 하지 않은 경우

- 모든 근로소득을 합산하여 신고하여야 합니다.

▶ 근로소득 연말정산을 하였더라도 신고대상 다른 소득(사업소득, 연금소득, 기타소득)이 있는 경우

- 근로소득과 다른 소득을 합산하여 신고하여야 합니다.

▶ 공적연금소득과 신고대상 다른 소득(사업소득, 근로소득, 기타소득)이 함께 있는 경우

- 공적연금소득과 다른 소득을 합산하여 신고하여야 합니다.

▶ 사적연금은 합계액이 연간 1,200만 원을 초과하는 경우

- 합산신고 또는 분리과세 신고를 선택하여 신고하여야 합니다.

▶ 기타소득금액이 연간 300만 원을 초과하는 경우

▶ 계약금이 위약금·배상금으로 대체되는 기타소득(연간 소득금액 300만 원 미만)이 있는 경우

- 분리과세로 신고하여야 합니다.

▶ 금융소득(이자소득, 배당소득)이 2,000만 원을 초과하는 경우

종합소득세 세율

종합소득세 신고 대상에 해당하는 분들은 아래 버튼에서 종합소득세를 신고 및 납부할 수 있습니다.

※ 세율 적용 방법 : 과세표준 × 세율 - 누진공제액

- 예시) 과세표준 30,000,000원 × 세율 15% - 누진공제액 1,260,000원 = 3,240,000원

종합소득세 세율 (2023년 귀속)

| 과세표준 | 세율 | 누진공제 | |

| 14,000,000원 이하 | 6% | - | |

| 14,000,000원 초과 50,000,000원 이하 | 15% | 1,260,000원 | |

| 50,000,000원 초과 88,000,000원 이하 | 24% | 5,760,000원 | |

| 88,000,000원 초과 150,000,000원 이하 | 35% | 15,440,000원 | |

| 150,000,000원 초과 300,000,000원 이하 | 38% | 19,940,000원 | |

| 300,000,000원 초과 500,000,000원 이하 | 40% | 25,940,000원 | |

| 500,000,000원 초과 1,000,000,000원 이하 | 42% | 35,940,000원 | |

| 1,000,000,000원 초과 | 45% | 65,940,000원 | |

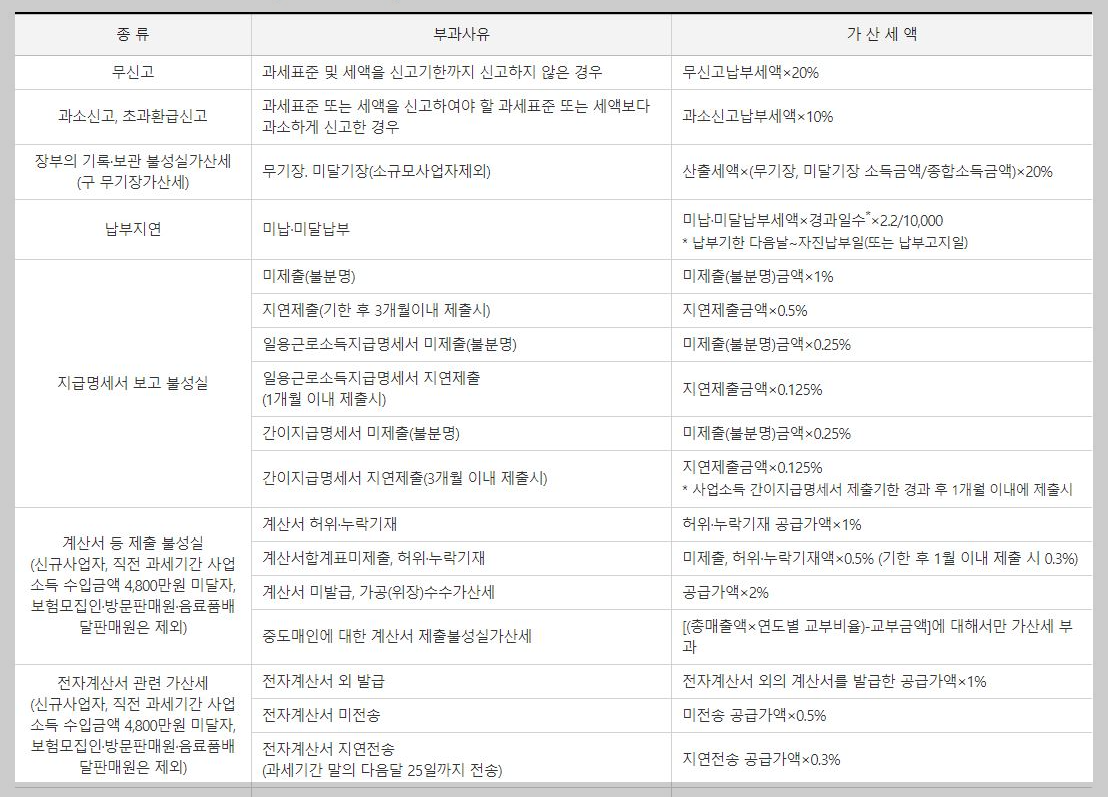

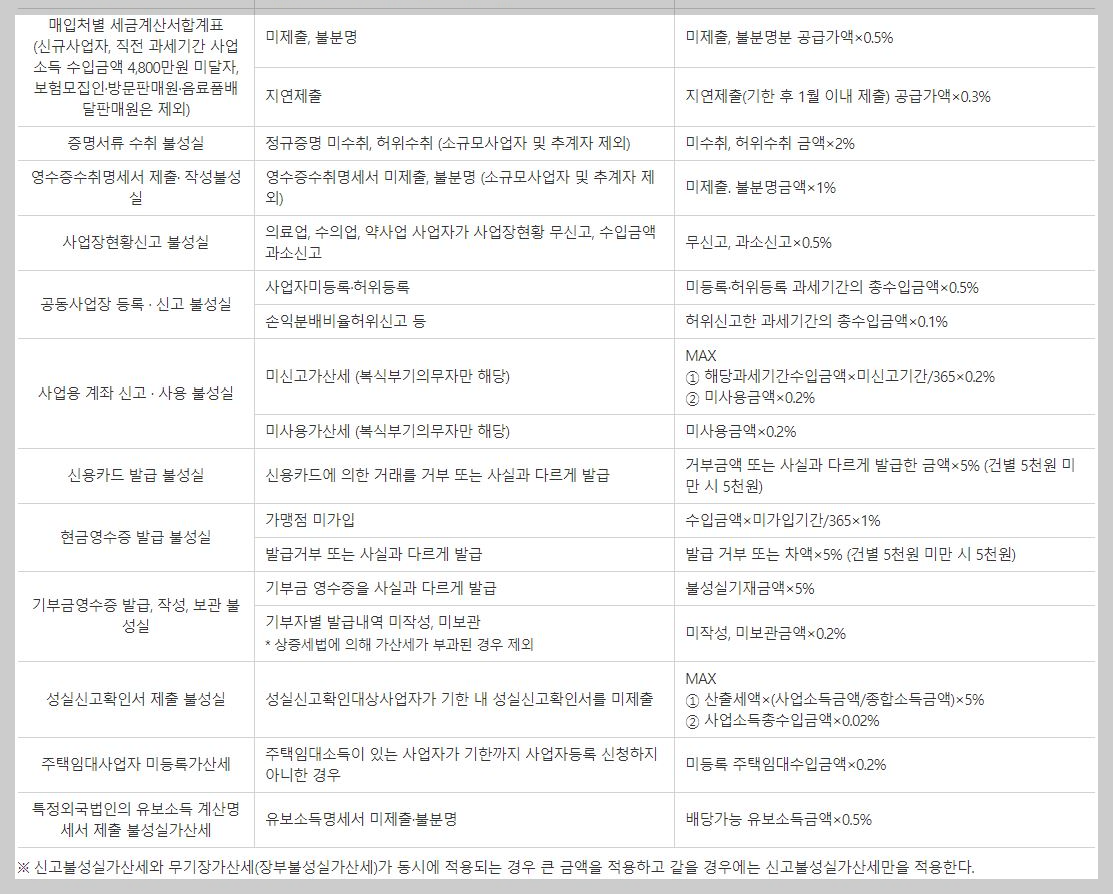

가산세

종합소득세 신고·납부 방법, 신고 기간, 납입기한은 아래 버튼에서 확인할 수 있습니다.

- 종합소득세 관련 가산세의 종류와 가산세액은 다음과 같습니다.

종합소득세 가산세 요약표 (2023년 귀속)

※ 종합소득세 신고·납부 관련 문의

- 국세청 누리집(www.nts.go.kr)

- 국세상담센터 126

지금까지 종합소득세 신고 대상, 세율, 가산세에 대해 알아보았습니다.

종합소득세를 신고할 때에는 누락되는 부분이 있거나 성실히 신고하지 않으면 가산세를 낼 수 있으니 정확하게 신고하시기 바랍니다.

아직 종합소득세 신고를 하지 못한 분들은 불이익이 없도록 서둘러 기한 내에 신고 및 납부하시기 바랍니다.

♧ 함께 보면 좋은 글

2024 종합소득세 신고·납부하기

홈택스 홈페이지 👆️ 카드로택스 홈페이지 👆️ 인터넷지로 홈페이지 👆️ 5월은 종합소득세 신고하는 달입니다. 종합소득세는 개인이 지난 1년 동안 벌어들인 소득을 종합하여 납

money.neulda.com

종합소득세 신고·납부 방법, 신고 기간, 납부기한

5월은 바로 종합소득세 신고, 납부의 달입니다. 종합소득세는 개인이 지난 1년간 경제활동으로 얻은 소득을 종합하여 납부하는 세금으로, 모든 과세 대상 소득을 합산하여 계산합니다. 기한

neulda.com